黄金和美元此前市场的大部分规律是呈现反向走势,然而在2018年初至今却出现了同时上涨的迹象,这是由于隐含通胀预期所导致的,现在来看黄金价格的下跌是对此前过高预期的修正。

走势回顾

在2018年以前的大部分时间,黄金价格和美债收益率都各自在相反的对标轨道中运行,这一点即使是在2016年上半年负利率的大背景下,也被证明是正确的。黄金作为“间接升息”的资产的确出现了一波明显上涨,但随即而来的紧缩货币政策也使得其应声下跌。

然而,最近这半年来,这一局势似乎出现了逆转。近期,最热议的话题当属美债收益率持续攀升,非美资产(包括黄金、其它各国货币)都出现了重挫。但当我们把眼光拉长,着眼于黄金和美债周线走势图对比的时候,却惊奇地发现他们同时出现了上涨,而且这一现象已经持续了有近半年。

(黄金和美债收益率周线对比图)

造成这一现象的具体原因出在哪里?那让我们不妨先梳理一下黄金和美债走势呈反比的逻辑。

黄金和美债收益率关系紧密

首先,对于黄金先要有一个定义,黄金是一种接近货币的特殊商品。既然是商品,那传统的供求关系肯定会影响其价格,另外只要在市场流动性充足的情况下,通胀与大宗商品的价格上涨最为紧密,而美国债券市场作为全球最大的美元资产的配置领域,其中的长短期债券的利率对于通胀具有前瞻性的意义。

另外,作为与美元资产等价产物的特殊资产,避险情绪、投机套利推动都会左右其价格变动。

两者定价逻辑

提到美债收益率,无非就是名义收益率和实际收益率,美国实际收益率为名义收益率减去通胀。那同样的逻辑,如果把黄金也看成是一种货币,那么通胀就好比他的利息扣除美债十年期收益率(长端借贷的机会成本)就是它的定价。两者从理论上来说,确实存在一定的反向关系。

长期通胀仍堪忧

从2017年开始,随着全球经济的逐渐复苏,各国央行加息的浪潮已经到来,收紧货币政策或许只是需要基本面数据配合的时间问题。近期虽然美国的GDP数据、制造业PMI均有不俗的表现,而且就连核心通胀也恢复到近2%的目标位置,但是人们对于未来通胀的持续上升仍保持疑虑,长端债券收益率并不跟随上行,收益率曲线的翘陡并不明显。

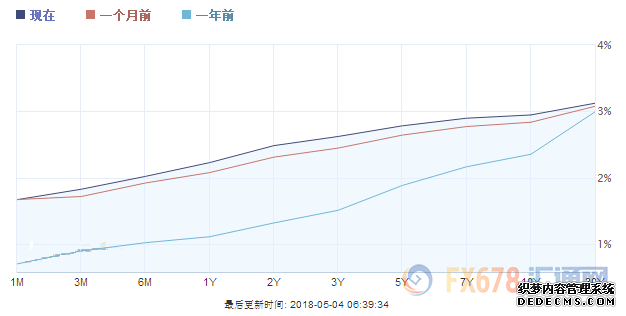

(美国收益率曲线变化,紫线为现在,橙线为1个月前,蓝线为1年前)

市场对于通胀保持谨慎态度,甚至美联储自己也这么认为。从此前的利率决议声明中,删除了此前3月“美国经济强劲”的措词,显示其经济信心有所回落,对于通胀也保持一个中立的态度,符合市场定价。

隐含通胀率不同导致黄金价格背离

除了市场的信心不足,造成这一现象的主要原因是汇率隐含的利率变动和债券市场的利差变动出现背离。但与此同时,黄金市场的隐含通胀预期的下降幅度有限。下图为通胀保值债券和黄金的隐含波动率对比。

(上线为实际波动,下线为隐含波动率)

黄金和债券市场这种由于隐含通胀预期不同导致定价出现的暂时性偏差,将会被修复。有两种情况,一是市场对于长期通胀的预期过低,黄金价格被低估,黄金市场的定价是正确的;二是市场尽管短期美联储加息节奏使得短期通胀有所上升,但长期通胀仍值得堪忧,攻城掠地sf,黄金的价格被过高预估,债券市场的定价才是正确的。现在来看,很明显在往第二种情况的预期方向走,若最终结论成立,则料黄金还有更大的跌幅,是一个纠错的过程。

技术分析

目前布林线开口,MACD绿柱放大,指标处于零轴下方呈现加速下跌的走势。目前收到图中下降趋势线压制,目前点位已经下移至1320附近,多方需突破1320才能换线位移,从下跌的时间和幅度来看可能远远不够。